Jak doszło do fuzji British Petroleum i Amoco

"Dwie czołowe drużyny drugiej ligi połączyły się, żeby zagrać w ekstraklasie" - takiego porównania użyto podczas hucznego obwieszczenia światu powstania jednej z największych firm petrochemicznych, do czego doszło w wyniku fuzji British Petroleum i amerykańskiego koncernu Amoco.

Brytyjski przemysł znajduje się w nie najlepszej kondycji. Producenci biją na alarm w obawie przed kolejną recesją i groźbą zarażenia się "azjatycką grypą". Wszystkim daje się we znaki silna pozycja funta wobec innych walut. Stopy procentowe są wyższe niż w pozostałych wysoko uprzemysłowionych krajach. Brytyjskiemu potentatowi naftowemu udało się jednak to, co wcześniej nie udało się British Telecom. BP zdobył amerykańskiego partnera, z którym łatwiej będzie wyruszyć na podbój świata.

Połączenie BP i Amoco to najlepszy przykład globalizacji. Termin ten - chętnie używany przez niejednego guru biznesu - oznacza objęcie konkurencją całego świata, w którym globalna wioska staje się jednym globalnym targiem. W ostatnich latach głośno było o rekordowych fuzjach. Łączyły się firmy konsultingowe, ubezpieczeniowe, farmaceutyczne, telekomunikacyjne, a niedawno falę komentarzy i analiz wywołał mariaż w branży samochodowej: niemieckiego koncernu Daimler Benz i amerykańskiego Chryslera.

Do fuzji BP i Amoco doszło w czasie, gdy ceny ropy naftowej spadły do najniższego od ponad dziesięciu lat poziomu - ok. 13 dolarów za baryłkę. Na światowych giełdach płacimy dziś za ropę realnie mniej niż przed szokiem naftowym, wywołanym w pierwszej połowie lat 70. trzykrotnym podwyższeniem ceny tego surowca przez państwa należące do OPEC. Czy jest to więc najlepszy okres na konsolidację w przemyśle petrochemicznym? Kryzys w tej branży został spowodowany głównie załamaniem się gospodarek azjatyckich "tygrysów". Kurczą się tamtejsze rynki, spada popyt na ropę, co w konsekwencji prowadzi do obniżki jej ceny. Większość zachodnich rafinerii nie może w pełni wykorzystać swoich zdolności produkcyjnych; niektóre z nich mogłyby zwiększyć produkcję nawet o 40 proc.

W opinii wielu analityków związek BP i Amoco to małżeństwo doskonałe, nie mówiąc już o tym, że bardzo bogate - kapitalizacja rynkowa konglomeratu będzie wynosić 110 mld dolarów, czyli więcej niż roczny dochód niejednego państwa. Tradycyjnie pojmowaną rolę męża odgrywać będzie British Petroleum (Brytyjczykom przypadnie 60 proc. udziałów w nowej spółce); mimo to walutą rozliczeniową będą dolary, a nie funty lub rodzące się euro.

Akcje Amoco zostaną wycofane z nowojorskiej giełdy. W ciągu ostatniego roku ich wartość spadła o 20 proc., więc wykupienie udziałów firmy przez BP może się okazać zbawienne. Po ogłoszeniu decyzji o fuzji cena akcji Amoco na nowojorskiej giełdzie wzrosła o 15 proc. Na siedzibę firmy wybrano Londyn, Chicago zaś będzie centrum kierowania operacjami północnoamerykańskimi. Powstająca firma ma zatrudniać docelowo prawie 100 tys. pracowników, jednak w pierwszym okresie działania planuje się zwolnienie ok. 6 tys. osób, głównie w Stanach Zjednoczonych.

Szefowie nowego koncernu twierdzą, że efektów fuzji, czyli większych zysków i nowych rynków zbytu, należy się spodziewać za dwa lata. Do tego czasu planuje się zaoszczędzenie 2 mld dolarów (1,25 mld dolarów przyniesie poprawa organizacji pracy i zwolnienie 6 proc. zatrudnionych, kolejne 300 mln dolarów koncern uzyska po skoncentrowaniu wydobycia na najlepszych złożach, 250 mln dolarów zaoszczędzi w wyniku zmniejszenia kosztów zakupów). W zeszłym roku zyski BP wyniosły 4,6 mld dolarów, a koncern Amoco zarobił 2,7 mld dolarów. Obie strony zabezpieczyły swoje interesy na wypadek zerwania umowy; jej wypowiedzenie będzie równoznaczne z koniecznością wypłacenia partnerowi prawie miliarda dolarów odszkodowania. Szefem połączonych koncernów zostanie dotychczasowy dyrektor BP, sir John Browne, powszechnie ceniony jako wyśmienity strateg i sprawny negocjator. Zaprzeczył on jakoby umowę przyspieszył spadek cen ropy na światowych rynkach. Zdaniem Browne?a, który znakomicie zna zarówno brytyjskie, jak i amerykańskie realia gospodarcze, nowa firma powinna konkurować z pozostałymi naftowymi potentatami. W przemyśle naftowym oznacza to obniżenie kosztów produkcji. John Browne ma 50 lat i do niedawna był odpowiedzialny w brytyjskim koncernie za eksploatację nowych złóż. Szefem BP jest dopiero od trzech lat, ale były to niezwykle aktywne i pomyślne lata dla firmy, która na początku lat 90. przeżywała głęboki kryzys i ponosiła straty. Poprawa jej kondycji finansowej nastąpiła między innymi po znacznej redukcji zatrudnienia.

Dla BP umowa oznacza utrwalenie obecności w Stanach Zjednoczonych, na największym światowym rynku energetycznym, gdzie będzie czołowym producentem ropy i gazu ziemnego. Dzięki fuzji Brytyjczycy staną się właścicielami największej sieci sprzedaży we wschodnich stanach USA. Umowa z Amoco otwiera nowy rozdział w dotychczasowej historii jednego z największych producentów ropy naftowej na świecie. BP została założona pod nazwą Anglo-Persian Oil Company w 1909 r. przez Williama D?Arcy, któremu udało się zdobyć prawo do eksploatacji irańskiej ropy. Pokonał on koalicję rosyjskich przedsiębiorców, którzy jeszcze przed rewolucją październikową zamierzali inwestować w tej części świata. Przed I wojną światową pierwszy lord admiralicji Winston Churchill podpisał porozumienie na dostawy ropy dla marynarki wojennej. Rząd podjął się poważnych inwestycji w firmę, która znakomicie wykorzystała decyzję o przejściu angielskiej floty wojennej z napędu parowego na spalinowy. Na początku lat 50. po znacjonalizowaniu przez Iran przemysłu naftowego BP rozpoczęła ekspansję w innych krajach Bliskiego Wschodu. Dla przyszłej pozycji koncernu decydujące okazało się jednak odkrycie złóż ropy na Alasce i pod dnem Morza Północnego. W latach 80. konserwatywny rząd Margaret Thatcher sprzedał znajdujące się w posiadaniu państwa udziały w firmie. Od początku lat 90. szefowie koncernu walczyli z kryzysem, który udało się przezwyciężyć.

Po zakupie Amoco British Petroleum stanie się trzecią na świecie firmą naftową. Większe są tylko Royal Dutch/Shell oraz Exxon. BP sprzedaje każdego dnia 3,3 mln baryłek produktów naftowych, a Amoco - 1,2 mln baryłek. Szefowie łączących się firm zgodnie twierdzą, że trzecie miejsce ich nie satysfakcjonuje, i zapowiadają walkę o pozycję lidera na rynku. Amerykanie mają w USA 9300 stacji benzynowych, zaś Anglicy - 17 900 na całym świecie. Udokumentowane zasoby gazu obu koncernów szacuje się na 10 mld m sześc. "Połączenie aktywów spowoduje, że nowy koncern będzie odgrywał główną rolę w krytycznym okresie zmian w światowym przemyśle naftowym" - powiedział po podpisaniu kontraktu John Browne. Twierdzi on, że fuzja pozwoli zająć firmie na tyle silną pozycję, by w przyszłości tworzyć standardy, za którymi będą podążać konkurenci. Larry Fuller, dyrektor naczelny Amoco, powiedział, że zawarcie umowy o połączeniu z British Petroleum stanowi najważniejszy moment w jego 37-letniej pracy w koncernie.

Koncern Amoco to jeden ze spadkobierców imperium naftowego Rockefellera. W USA jest to 22. pod względem wielkości firma, niegdyś utożsamiana również z produkcją świec. Amerykanom ostatnio nie wiodło się najlepiej; zyski nie satysfakcjonowały akcjonariuszy, którzy przyczyn takiego stanu rzeczy upatrywali nie tylko w spadku cen ropy i azjatyckim kryzysie, ale także w niefortunnych decyzjach dyrekcji. Teraz Amoco może śmielej patrzeć w przyszłość, chociaż nikt nie jest w stanie przewidzieć, jak długo ceny ropy będą się utrzymywały na niskim poziomie. Ekonomiści twierdzą, że niskie ceny tego surowca doprowadzą w końcu do zwiększenia sprzedaży, a tym samym wzrostu jego cen.

Zanim to nastąpi, firmy petrochemiczne muszą obniżać koszty eksploatacji złóż i produkcji ropy. W tym sensie mariaż BP i Amoco wydaje się bardzo sensowy. Zapewne można się spodziewać również innych fuzji, chociażby koncernów francuskich (Elf i Total). Jednocześnie BP podejmuje duże ryzyko, angażując się w wydobycie ropy w basenie Morza Kaspijskiego. Jeżeli ceny ropy nadal będą niskie, inwestycja ta w perspektywie może się okazać zbyt kosztowna. Brytyjska firma od kilku lat jest obecna na polskim rynku. Amerykanie próbowali zaistnieć w Polsce, ale ostatecznie sprzedali swoje udziały konkurencji. Nie należy się jednak spodziewać, że połączenie dwóch firm będzie miało znaczące konsekwencje dla Polski. Na krajowym rynku dominuje CPN i Petrochemia Płock, a głównym dostawcą ropy jest Rosja.

Brytyjski przemysł znajduje się w nie najlepszej kondycji. Producenci biją na alarm w obawie przed kolejną recesją i groźbą zarażenia się "azjatycką grypą". Wszystkim daje się we znaki silna pozycja funta wobec innych walut. Stopy procentowe są wyższe niż w pozostałych wysoko uprzemysłowionych krajach. Brytyjskiemu potentatowi naftowemu udało się jednak to, co wcześniej nie udało się British Telecom. BP zdobył amerykańskiego partnera, z którym łatwiej będzie wyruszyć na podbój świata.

Połączenie BP i Amoco to najlepszy przykład globalizacji. Termin ten - chętnie używany przez niejednego guru biznesu - oznacza objęcie konkurencją całego świata, w którym globalna wioska staje się jednym globalnym targiem. W ostatnich latach głośno było o rekordowych fuzjach. Łączyły się firmy konsultingowe, ubezpieczeniowe, farmaceutyczne, telekomunikacyjne, a niedawno falę komentarzy i analiz wywołał mariaż w branży samochodowej: niemieckiego koncernu Daimler Benz i amerykańskiego Chryslera.

Do fuzji BP i Amoco doszło w czasie, gdy ceny ropy naftowej spadły do najniższego od ponad dziesięciu lat poziomu - ok. 13 dolarów za baryłkę. Na światowych giełdach płacimy dziś za ropę realnie mniej niż przed szokiem naftowym, wywołanym w pierwszej połowie lat 70. trzykrotnym podwyższeniem ceny tego surowca przez państwa należące do OPEC. Czy jest to więc najlepszy okres na konsolidację w przemyśle petrochemicznym? Kryzys w tej branży został spowodowany głównie załamaniem się gospodarek azjatyckich "tygrysów". Kurczą się tamtejsze rynki, spada popyt na ropę, co w konsekwencji prowadzi do obniżki jej ceny. Większość zachodnich rafinerii nie może w pełni wykorzystać swoich zdolności produkcyjnych; niektóre z nich mogłyby zwiększyć produkcję nawet o 40 proc.

W opinii wielu analityków związek BP i Amoco to małżeństwo doskonałe, nie mówiąc już o tym, że bardzo bogate - kapitalizacja rynkowa konglomeratu będzie wynosić 110 mld dolarów, czyli więcej niż roczny dochód niejednego państwa. Tradycyjnie pojmowaną rolę męża odgrywać będzie British Petroleum (Brytyjczykom przypadnie 60 proc. udziałów w nowej spółce); mimo to walutą rozliczeniową będą dolary, a nie funty lub rodzące się euro.

Akcje Amoco zostaną wycofane z nowojorskiej giełdy. W ciągu ostatniego roku ich wartość spadła o 20 proc., więc wykupienie udziałów firmy przez BP może się okazać zbawienne. Po ogłoszeniu decyzji o fuzji cena akcji Amoco na nowojorskiej giełdzie wzrosła o 15 proc. Na siedzibę firmy wybrano Londyn, Chicago zaś będzie centrum kierowania operacjami północnoamerykańskimi. Powstająca firma ma zatrudniać docelowo prawie 100 tys. pracowników, jednak w pierwszym okresie działania planuje się zwolnienie ok. 6 tys. osób, głównie w Stanach Zjednoczonych.

Szefowie nowego koncernu twierdzą, że efektów fuzji, czyli większych zysków i nowych rynków zbytu, należy się spodziewać za dwa lata. Do tego czasu planuje się zaoszczędzenie 2 mld dolarów (1,25 mld dolarów przyniesie poprawa organizacji pracy i zwolnienie 6 proc. zatrudnionych, kolejne 300 mln dolarów koncern uzyska po skoncentrowaniu wydobycia na najlepszych złożach, 250 mln dolarów zaoszczędzi w wyniku zmniejszenia kosztów zakupów). W zeszłym roku zyski BP wyniosły 4,6 mld dolarów, a koncern Amoco zarobił 2,7 mld dolarów. Obie strony zabezpieczyły swoje interesy na wypadek zerwania umowy; jej wypowiedzenie będzie równoznaczne z koniecznością wypłacenia partnerowi prawie miliarda dolarów odszkodowania. Szefem połączonych koncernów zostanie dotychczasowy dyrektor BP, sir John Browne, powszechnie ceniony jako wyśmienity strateg i sprawny negocjator. Zaprzeczył on jakoby umowę przyspieszył spadek cen ropy na światowych rynkach. Zdaniem Browne?a, który znakomicie zna zarówno brytyjskie, jak i amerykańskie realia gospodarcze, nowa firma powinna konkurować z pozostałymi naftowymi potentatami. W przemyśle naftowym oznacza to obniżenie kosztów produkcji. John Browne ma 50 lat i do niedawna był odpowiedzialny w brytyjskim koncernie za eksploatację nowych złóż. Szefem BP jest dopiero od trzech lat, ale były to niezwykle aktywne i pomyślne lata dla firmy, która na początku lat 90. przeżywała głęboki kryzys i ponosiła straty. Poprawa jej kondycji finansowej nastąpiła między innymi po znacznej redukcji zatrudnienia.

Dla BP umowa oznacza utrwalenie obecności w Stanach Zjednoczonych, na największym światowym rynku energetycznym, gdzie będzie czołowym producentem ropy i gazu ziemnego. Dzięki fuzji Brytyjczycy staną się właścicielami największej sieci sprzedaży we wschodnich stanach USA. Umowa z Amoco otwiera nowy rozdział w dotychczasowej historii jednego z największych producentów ropy naftowej na świecie. BP została założona pod nazwą Anglo-Persian Oil Company w 1909 r. przez Williama D?Arcy, któremu udało się zdobyć prawo do eksploatacji irańskiej ropy. Pokonał on koalicję rosyjskich przedsiębiorców, którzy jeszcze przed rewolucją październikową zamierzali inwestować w tej części świata. Przed I wojną światową pierwszy lord admiralicji Winston Churchill podpisał porozumienie na dostawy ropy dla marynarki wojennej. Rząd podjął się poważnych inwestycji w firmę, która znakomicie wykorzystała decyzję o przejściu angielskiej floty wojennej z napędu parowego na spalinowy. Na początku lat 50. po znacjonalizowaniu przez Iran przemysłu naftowego BP rozpoczęła ekspansję w innych krajach Bliskiego Wschodu. Dla przyszłej pozycji koncernu decydujące okazało się jednak odkrycie złóż ropy na Alasce i pod dnem Morza Północnego. W latach 80. konserwatywny rząd Margaret Thatcher sprzedał znajdujące się w posiadaniu państwa udziały w firmie. Od początku lat 90. szefowie koncernu walczyli z kryzysem, który udało się przezwyciężyć.

Po zakupie Amoco British Petroleum stanie się trzecią na świecie firmą naftową. Większe są tylko Royal Dutch/Shell oraz Exxon. BP sprzedaje każdego dnia 3,3 mln baryłek produktów naftowych, a Amoco - 1,2 mln baryłek. Szefowie łączących się firm zgodnie twierdzą, że trzecie miejsce ich nie satysfakcjonuje, i zapowiadają walkę o pozycję lidera na rynku. Amerykanie mają w USA 9300 stacji benzynowych, zaś Anglicy - 17 900 na całym świecie. Udokumentowane zasoby gazu obu koncernów szacuje się na 10 mld m sześc. "Połączenie aktywów spowoduje, że nowy koncern będzie odgrywał główną rolę w krytycznym okresie zmian w światowym przemyśle naftowym" - powiedział po podpisaniu kontraktu John Browne. Twierdzi on, że fuzja pozwoli zająć firmie na tyle silną pozycję, by w przyszłości tworzyć standardy, za którymi będą podążać konkurenci. Larry Fuller, dyrektor naczelny Amoco, powiedział, że zawarcie umowy o połączeniu z British Petroleum stanowi najważniejszy moment w jego 37-letniej pracy w koncernie.

Koncern Amoco to jeden ze spadkobierców imperium naftowego Rockefellera. W USA jest to 22. pod względem wielkości firma, niegdyś utożsamiana również z produkcją świec. Amerykanom ostatnio nie wiodło się najlepiej; zyski nie satysfakcjonowały akcjonariuszy, którzy przyczyn takiego stanu rzeczy upatrywali nie tylko w spadku cen ropy i azjatyckim kryzysie, ale także w niefortunnych decyzjach dyrekcji. Teraz Amoco może śmielej patrzeć w przyszłość, chociaż nikt nie jest w stanie przewidzieć, jak długo ceny ropy będą się utrzymywały na niskim poziomie. Ekonomiści twierdzą, że niskie ceny tego surowca doprowadzą w końcu do zwiększenia sprzedaży, a tym samym wzrostu jego cen.

Zanim to nastąpi, firmy petrochemiczne muszą obniżać koszty eksploatacji złóż i produkcji ropy. W tym sensie mariaż BP i Amoco wydaje się bardzo sensowy. Zapewne można się spodziewać również innych fuzji, chociażby koncernów francuskich (Elf i Total). Jednocześnie BP podejmuje duże ryzyko, angażując się w wydobycie ropy w basenie Morza Kaspijskiego. Jeżeli ceny ropy nadal będą niskie, inwestycja ta w perspektywie może się okazać zbyt kosztowna. Brytyjska firma od kilku lat jest obecna na polskim rynku. Amerykanie próbowali zaistnieć w Polsce, ale ostatecznie sprzedali swoje udziały konkurencji. Nie należy się jednak spodziewać, że połączenie dwóch firm będzie miało znaczące konsekwencje dla Polski. Na krajowym rynku dominuje CPN i Petrochemia Płock, a głównym dostawcą ropy jest Rosja.

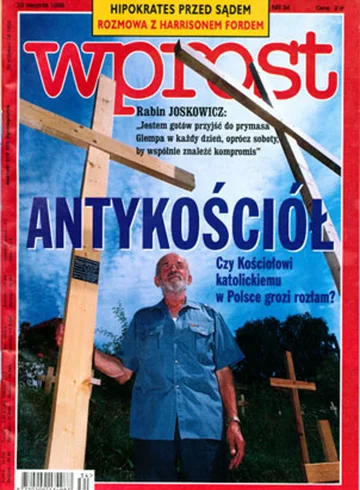

Więcej możesz przeczytać w 34/1998 wydaniu tygodnika Wprost .

Archiwalne wydania tygodnika Wprost dostępne są w specjalnej ofercie WPROST PREMIUM oraz we wszystkich e-kioskach i w aplikacjach mobilnych App Store i Google Play.