Każda nie przemyślana decyzja Rady Polityki Pieniężnej przyniosłaby gospodarce niepowetowane straty

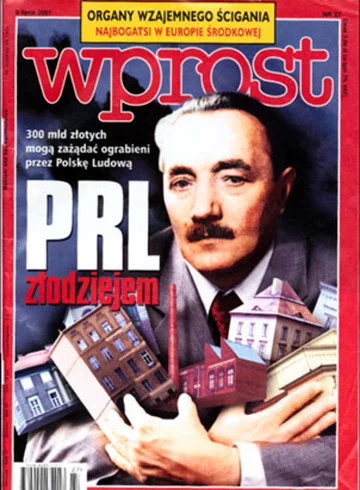

Ostatnio sformułowano opinię, że trudności budżetu spowodowane zostały przez politykę pieniężną. Miała się ona przyczynić, i to w stopniu decydującym, "do zdezawuowania prognozy budżetowej i do podprowadzenia finansów państwa pod próg kryzysu". Według tej opinii, "tempo wzrostu produktu krajowego brutto, poziom inflacji i kurs walutowy to są dzisiaj wielkości, na których kształtowanie największy wpływ - w krótkim okresie - ma Rada Polityki Pieniężnej" (Waldemar Kuczyński, "Wprost" nr 26). Nie można tego poglądu pozostawić bez komentarza, gdyż zawiera nie tylko błędną interpretację konkretnych zdarzeń, ale także wypacza obraz obiektywnych współzależności występujących w gospodarce.

Najpierw o przyczynach obecnych trudności budżetu państwa. Jest ich kilka, ale ekspert w tej dziedzinie prof. Andrzej Wernik za najważniejszą uznaje błędne oszacowanie PKB za rok ubiegły. Okazało się, że w 2000 r. PKB był o 13 mld zł mniejszy niż ten, który przyjęto za podstawę planowanego PKB na rok 2001. Ten błąd wpłynął na wielkość PKB przyjętą w obecnym budżecie. Na tym następnie oparto przewidywane dochody budżetowe. Konfrontacja z rzeczywistością musiała ujawnić poważny niedobór środków w stosunku do ustalonych wydatków. Jeśli uwzględnić fakt, że przeceniono też saldo rozliczeń z osobami fizycznymi z tytułu podatku dochodowego za 2000 r., główne powody obecnych kłopotów budżetowych przesuwają się z teraźniejszości w przeszłość.

Przejdźmy do wpływu polityki pieniężnej na wzrost produkcji. Nie znam schematu myślowego, którym posłużył się Waldemar Kuczyński. Przypuszczam, że brał pod uwagę dwa procesy, jakie miałyby być wywołane przez obniżenie stóp procentowych. Jeden polegałby na zwiększeniu puli kredytów, a tym samym popytu krajowego, co podniosłoby poziom PKB. W drugim procesie obniżenie stóp procentowych miałoby spowodować odpływ części zagranicznego kapitału portfelowego z powodu zmniejszenia opłacalności polskich papierów wartościowych. Odpływ walut osłabiłby złotego, a w rezultacie zwiększył eksport i zmniejszył import. Słabość tego rozumowania polega na tym, że nie bierze ono pod uwagę wszystkich skutków potanienia kredytu i przecenia wpływ stóp procentowych na kurs walutowy.

Zwiększenie puli kredytów może (pod pewnymi warunkami) zwiększyć PKB. Ale równocześnie zwiększa się wtedy import i inflacja. Pod wpływem dodatkowego importu zwiększa się też deficyt w handlu zagranicznym. W przeciwieństwie do importu eksport nie rośnie bowiem wraz z popytem krajowym, a może nawet maleć, gdyż rozszerza się łatwiejszy rynek krajowy. Rosnący deficyt w handlu zagranicznym grozi kryzysem finansowym. Gdyby zignorować to niebezpieczeństwo, długotrwałe straty dla gospodarki mogłyby wielokrotnie przekroczyć przyrost PKB wywołany potanieniem kredytów.

Pominę inflacyjne skutki pobudzania popytu, zwłaszcza że ostatnio politycy zaczęli nawoływać do wolniejszego obniżania inflacji. Także Waldemar Kuczyński zmienił zdanie na ten temat. Jeszcze w kwietniu pisał na łamach "Wprost": "Bez bardziej zrównoważonych finansów i elastyczniejszego rynku pracy łagodniejsza polityka pieniężna jedynie zwiększa inflację". Teraz obawia się, że inflacja jest obniżana za szybko i że to szkodzi gospodarce. No cóż, im krótszy horyzont czasu w myśleniu o gospodarce, tym łatwiej o zmianę poglądów ekonomicznych.

Podstawą postulatu obniżenia stóp procentowych w celu zwiększenia produkcji jest też wiara w to, że obniżka stóp skłoni część zagranicznego kapitału portfelowego do wycofania się z polskiego rynku. Złoty byłby dzięki temu słabszy, przez co wzrósłby eksport, a w rezultacie także produkcja i zatrudnienie. Przekonanie o istnieniu takiego ciągu zależności jest dość rozpowszechnione. Jest ono jednak błędne. Kurs złotego nie zależy wyłącznie od różnicy między krajowymi i zagranicznymi stopami procentowymi. Zależy także od innych czynników, które często dominują. U nas od kilku lat istotnym i działającym aprecjacyjnie czynnikiem jest napływ kapitału zagranicznego uczestniczącego w prywatyzacji. Innym powodem wzmacniania złotego może być gwałtowny wzrost kredytów zagranicznych, a osłabienia złotego - ściąganie z rynku walutowego kwot potrzebnych do spłaty jakiejś dużej raty długu zagranicznego. Istotne znaczenie ma też zmiana oceny przez zagranicznych inwestorów portfelowych stopnia ryzyka inwestowania w papiery wartościowe danego kraju. To ryzyko zmienia się nawet pod wpływem narastania lub opadania napięć społecznych i politycznych.

Waldemar Kuczyński pisze z pasją o sprawach gospodarczych. Mam nadzieję, że z nie mniejszą pasją zapozna się z faktami, a z mniejszą nonszalancją potraktuje zbadane już i zweryfikowane współzależności gospodarcze. I że w rezultacie odwoła twierdzenia stanowczo zbyt pochopnie ogłoszone.

Najpierw o przyczynach obecnych trudności budżetu państwa. Jest ich kilka, ale ekspert w tej dziedzinie prof. Andrzej Wernik za najważniejszą uznaje błędne oszacowanie PKB za rok ubiegły. Okazało się, że w 2000 r. PKB był o 13 mld zł mniejszy niż ten, który przyjęto za podstawę planowanego PKB na rok 2001. Ten błąd wpłynął na wielkość PKB przyjętą w obecnym budżecie. Na tym następnie oparto przewidywane dochody budżetowe. Konfrontacja z rzeczywistością musiała ujawnić poważny niedobór środków w stosunku do ustalonych wydatków. Jeśli uwzględnić fakt, że przeceniono też saldo rozliczeń z osobami fizycznymi z tytułu podatku dochodowego za 2000 r., główne powody obecnych kłopotów budżetowych przesuwają się z teraźniejszości w przeszłość.

Przejdźmy do wpływu polityki pieniężnej na wzrost produkcji. Nie znam schematu myślowego, którym posłużył się Waldemar Kuczyński. Przypuszczam, że brał pod uwagę dwa procesy, jakie miałyby być wywołane przez obniżenie stóp procentowych. Jeden polegałby na zwiększeniu puli kredytów, a tym samym popytu krajowego, co podniosłoby poziom PKB. W drugim procesie obniżenie stóp procentowych miałoby spowodować odpływ części zagranicznego kapitału portfelowego z powodu zmniejszenia opłacalności polskich papierów wartościowych. Odpływ walut osłabiłby złotego, a w rezultacie zwiększył eksport i zmniejszył import. Słabość tego rozumowania polega na tym, że nie bierze ono pod uwagę wszystkich skutków potanienia kredytu i przecenia wpływ stóp procentowych na kurs walutowy.

Zwiększenie puli kredytów może (pod pewnymi warunkami) zwiększyć PKB. Ale równocześnie zwiększa się wtedy import i inflacja. Pod wpływem dodatkowego importu zwiększa się też deficyt w handlu zagranicznym. W przeciwieństwie do importu eksport nie rośnie bowiem wraz z popytem krajowym, a może nawet maleć, gdyż rozszerza się łatwiejszy rynek krajowy. Rosnący deficyt w handlu zagranicznym grozi kryzysem finansowym. Gdyby zignorować to niebezpieczeństwo, długotrwałe straty dla gospodarki mogłyby wielokrotnie przekroczyć przyrost PKB wywołany potanieniem kredytów.

Pominę inflacyjne skutki pobudzania popytu, zwłaszcza że ostatnio politycy zaczęli nawoływać do wolniejszego obniżania inflacji. Także Waldemar Kuczyński zmienił zdanie na ten temat. Jeszcze w kwietniu pisał na łamach "Wprost": "Bez bardziej zrównoważonych finansów i elastyczniejszego rynku pracy łagodniejsza polityka pieniężna jedynie zwiększa inflację". Teraz obawia się, że inflacja jest obniżana za szybko i że to szkodzi gospodarce. No cóż, im krótszy horyzont czasu w myśleniu o gospodarce, tym łatwiej o zmianę poglądów ekonomicznych.

Podstawą postulatu obniżenia stóp procentowych w celu zwiększenia produkcji jest też wiara w to, że obniżka stóp skłoni część zagranicznego kapitału portfelowego do wycofania się z polskiego rynku. Złoty byłby dzięki temu słabszy, przez co wzrósłby eksport, a w rezultacie także produkcja i zatrudnienie. Przekonanie o istnieniu takiego ciągu zależności jest dość rozpowszechnione. Jest ono jednak błędne. Kurs złotego nie zależy wyłącznie od różnicy między krajowymi i zagranicznymi stopami procentowymi. Zależy także od innych czynników, które często dominują. U nas od kilku lat istotnym i działającym aprecjacyjnie czynnikiem jest napływ kapitału zagranicznego uczestniczącego w prywatyzacji. Innym powodem wzmacniania złotego może być gwałtowny wzrost kredytów zagranicznych, a osłabienia złotego - ściąganie z rynku walutowego kwot potrzebnych do spłaty jakiejś dużej raty długu zagranicznego. Istotne znaczenie ma też zmiana oceny przez zagranicznych inwestorów portfelowych stopnia ryzyka inwestowania w papiery wartościowe danego kraju. To ryzyko zmienia się nawet pod wpływem narastania lub opadania napięć społecznych i politycznych.

Waldemar Kuczyński pisze z pasją o sprawach gospodarczych. Mam nadzieję, że z nie mniejszą pasją zapozna się z faktami, a z mniejszą nonszalancją potraktuje zbadane już i zweryfikowane współzależności gospodarcze. I że w rezultacie odwoła twierdzenia stanowczo zbyt pochopnie ogłoszone.

Więcej możesz przeczytać w 27/2001 wydaniu tygodnika Wprost .

Archiwalne wydania tygodnika Wprost dostępne są w specjalnej ofercie WPROST PREMIUM oraz we wszystkich e-kioskach i w aplikacjach mobilnych App Store i Google Play.