Sposób traktowania przez ciała polityczne banku centralnego uznawany jest za jedną z miar stabilności kraju

Od kilku miesięcy bankowi centralnemu w Polsce grozi się (co wypowiadający te groźby nazywają "dialogiem"), że zostanie pozbawiony niezależności. Ta nie spotykana w dotychczasowej historii III Rzeczypospolitej praktyka ma swoją społeczną cenę. Sposób traktowania przez ciała polityczne banku centralnego jest uznawany przez świat cywilizowany za jedną z miar stabilności kraju. Przekłada się to - prędzej czy później - na wielkość premii (marży) za ryzyko, jaką trzeba płacić zagranicznym wierzycielom, a także na skłonność długoterminowego kapitału do inwestowania w danym kraju. Ponadto polityczne naciski na bank centralny podsycają napływy kapitału spekulacyjnego, grającego na wymuszone obniżki stóp procentowych, co z kolei wywołuje szkodliwe dla działalności gospodarczej wahania kursu złotego. W politycznej wrzawie mogą ginąć podstawowe kwestie. Warto więc przypomnieć, że rozwój gospodarczy należy rozpatrywać w długofalowej perspektywie - jako systematyczny, trwały proces podnoszenia poziomu życia w kraju. Inne podejście jest przejawem krótkowzroczności. Jakże łatwo jest osiągnąć przyspieszenie wzrostu dzięki szybkiemu zwiększeniu przez władze publiczne popytu w gospodarce - kosztem późniejszego załamania.

Polityka pieniężna przyczynia się do długofalowego rozwoju, utrzymując stabilność cen (jeśli miało się ją na starcie) lub doprowadzając do trwałej stabilności cen (jeśli w punkcie wyjścia rosły zbyt szybko). Stabilne ceny tworzą bowiem najlepsze warunki do podejmowania decyzji stymulujących rozwój. Dlatego wszystkie kraje zachodnie, w których inflacja w latach 70. i 80. wzrosła ponad 5-10 proc. rocznie, podjęły wysiłki na rzecz jej redukcji i praktycznie wszystkie odniosły sukces.

Polityka monetarna nie zastąpi jednak reform strukturalnych, takich jak likwidowanie przepisów hamujących wzrost zatrudnienia, uzdrawianie nieefektywnych przedsiębiorstw, sanacja finansów państwa. Gdyby można było za pomocą obniżek stóp procentowych trwale przyspieszać rozwój gospodarki i zatrudnienia, na świecie nie byłoby ani biedy, ani bezrobocia.

Mówiąc o stopach procentowych, trzeba pamiętać, że istnieją ich różne rodzaje. Najistotniejsze są trzy rozróżnienia:

w stopy oficjalne banku centralnego - stopy rynku międzybankowego (w Polsce: WIBOR) - stopy ustalane przez banki dla klientów niebankowych

w stopy krótkoterminowe - stopy długoterminowe

w stopy od depozytów - stopy od kredytów.

Stopy oficjalne mają wpływ głównie na krótkoterminowe stopy rynkowe. Stopa referencyjna oznacza oprocentowanie funduszy, które NBP ściąga z banków, sprzedając im w zamian swoje dwudziestoośmiodniowe bony. Stanowi ona dolną granicę oprocentowania środków wypożyczanych sobie przez banki komercyjne. Jeśli - tak jak obecnie - stopa referencyjna wynosi 10 proc., stopy rynku międzybankowego będą miały podobną wielkość.Najważniejsze dla gospodarstw domowych i przedsiębiorstw są stopy długoterminowe; one dotyczą kredytów mieszkaniowych i inwestycyjnych. Otóż te stopy znajdują się pod silnym wpływem bieżącej i oczekiwanej sytuacji budżetowej, związanych z tym częściowo oczekiwań inflacyjnych i ogólnej perspektywy stabilności kraju. Zdarza się, że obniżce krótkookresowych stóp oficjalnych towarzyszy podwyżka długoterminowych stóp rynkowych. I odwrotnie: podwyżka tych pierwszych może prowadzić do spadku tych drugich; dzieje się tak, gdy podwyższenie stóp oficjalnych zostanie uznane za wyraz determinacji banku centralnego w walce z inflacją.

Dyskutując o stopach procentowych, warto pamiętać o podstawowych faktach:

w Stopa referencyjna NBP została obniżona z 19 proc. w lutym 2001 r. do 10 proc. w styczniu tego roku. Po uwzględnieniu inflacji, czyli realnie, spadła ona z 11,6 proc. do 6,3 proc., a więc o 5,3 punktu procentowego!

w Realne oprocentowanie depozytów obniżyło się w tym czasie z 7,8 proc. do 4,2 proc. Uwzględnienie skutków styczniowej redukcji stóp NBP oraz podatku od dochodów z oszczędności sprowadza owe stopy do 1,5 punktu procentowego, i to przy założeniu, że inflacja wynosi 3,5 proc. Przy inflacji 4,5 proc. realne oprocentowanie depozytów obniżyłoby się do 0,5 proc.

w Oprocentowanie kredytów w bankach komercyjnych obniżyło się dotychczas znacznie mniej niż oprocentowanie depozytów, a zatem wzrosły marże banków. W gospodarce rynkowej nie podlegają jednak one bezpośredniej kontroli. Wstrzemięźliwość banków w sprawie obniżania oprocentowania kredytów wynika częściowo z ekspansji kredytowej w latach 1998-1999, co przyczyniło się do nagromadzenia złych długów. Trzeba też pamiętać, że dostępność kredytu dla gospodarstw domowych i firm jest tym mniejsza, im większe długi zaciąga budżet. Zarówno w 2000 r., jak i w 2001 r. masa kredytu wzrosła o 8 proc. W 2000 r. deficyt finansów publicznych wynosił około 2 proc. PKB i był w dużej mierze finansowany przychodami z prywatyzacji. W efekcie kredyt dla budżetu obniżył się o 10,6 proc., zaś kredyt dla gospodarstw domowych i firm wzrósł o 17,3 proc.

W 2001 r. gwałtownie wzrosły długi zaciągane przez budżet - był to efekt deficytu powiększonego do 5,5 proc. PKB i nikłych przychodów z prywatyzacji. Kredyt dla budżetu wzrósł o 9,6 proc., zaś kredyt dla gospodarstw domowych i przedsiębiorstw o 7,6 proc. Nie da się zjeść ciastka i je mieć. Jeśli budżet się zadłuża, mniej środków finansowych zostaje dla gospodarki.

Rozumne oceny wymagają sensownych porównań. Dotyczy to także stóp procentowych. Dla nas właściwym punktem odniesienia są kraje Zachodu w okresie, gdy obniżały inflację, a nie te same kraje teraz, gdy korzystają z owoców swych wcześniejszych wysiłków. Zwalczanie wysokiej inflacji i ochrona wcześniej ugruntowanej stabilności cen to dwie różne sytuacje, wymagające odmiennej polityki stóp procentowych. W pierwszym wypadku realne stopy są o wiele wyższe (i często rosnące) niż w tym drugim. Na przykład w Danii w latach 1989-1993 inflacja spadła z 4,8 proc. do 1,3 proc., a realne krótkoterminowe stopy wzrosły z 4,3 proc. do 8,8 proc. W Finlandii inflacja w latach 1989-1992 obniżyła się z 6,6 proc. do 2,9 proc., a stopy skoczyły z 6,1 proc. do 12,3 proc. W tym samym czasie w Norwegii dynamika cen spadła z 4,5 proc. do 2,3 proc., a stopy podniosły się z 5,4 proc. do 12,3 proc. We Francji w latach 1980-1992 obniżono inflację z 13,6 proc. do 2,4 proc.; towarzyszył temu wzrost stóp z 1 proc. do 8,2 proc. Wszystkie te kraje mają obecnie niską inflację i o wiele niższe realne stopy procentowe. To jest nagroda za wytrwałość.

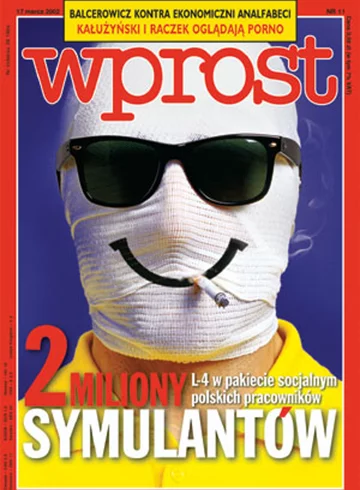

Więcej możesz przeczytać w 11/2002 wydaniu tygodnika Wprost .

Archiwalne wydania tygodnika Wprost dostępne są w specjalnej ofercie WPROST PREMIUM oraz we wszystkich e-kioskach i w aplikacjach mobilnych App Store i Google Play.