Japonia i Polska mają podobne problemy z prywatyzacją banków

Japończycy przekonali się, jak niezdrowa jest sytuacja, gdy pieniądze podatników wpompowywane są w prywatne przedsiębiorstwa, bez względu na ich rozmiary i ewentualne makroekonomiczne konsekwencje ich bankructwa.

Dyskusja o udziale państwa w gospodarce rozpętała się, gdy rząd Japonii podjął decyzję o sprzedaży upaństwowionego przed dwoma laty Nippon Credit Banku konsorcjum kierowanemu przez Softbank - japońskiego giganta z sektora nowych technologii. Podobnie jak w Polsce, poprzedzona ona była burzliwymi dyskusjami bankowców, polityków i publicystów ekonomicznych, a jej zwieńczeniem stała się debata parlamentarna. Rząd w Tokio zdecydował dodatkowo o zasileniu banku z funduszy publicznych astronomiczną kwotą 3,2 bln jenów (około 30 mld USD) w celu zrównoważenia strat finansowych NCB. Okazuje się, że choć systemy bankowe Polski i Japonii są nieporównywalne pod względem wielkości i zaangażowanych w nie środków, problemy związane z ich prywatyzacją są podobne.

Nippon Credit Bank przeszedł pod kuratelę państwową na początku lipca 1998 r., podobnie jak Long-Term Credit Bank of Japan (po sprzedaniu amerykańskiej grupie Ripplewood zmienił nazwę na Shinsei Bank). Aby zminimalizować katastrofalne skutki faktycznego bankructwa obu banków, wprowadzony został wówczas dwuetapowy system "banku pomostowego". W ostatnich dwóch latach w taki sposób zrestrukturyzowano pięć banków. Oprócz sprzedawanego właśnie Nippon Credit Banku, do restrukturyzacji pozostaje jeszcze jeden stosunkowo niewielki Tokyo Sowa Bank.

Do 1998 r. japoński rynek finansowy był podzielony na kilka wzajemnie wykluczających się sektorów: banki miejskie, regionalne, długoterminowe banki kredytowe, domy inwestycyjne, banki powiernicze i przedsiębiorstwa ubezpieczeniowe. Banki długoterminowe pozyskiwały fundusze na finansowanie działalności kredytowej, emitując długoterminowe obligacje bankowe. Pozostałe instytucje nie mogły korzystać z tego instrumentu finansowego. Ostatnio jednak, w wyniku liberalizacji systemu finansowego, również banki miejskie (np. Bank of Tokyo Mitsubishi czy Sumitomo Bank) zaczęły emitować obligacje długoterminowe.

Pole manewru długoterminowych banków kredytowych zawęziło się niebezpiecznie również po stronie aktywów. Tradycyjnie kredytowały one duże przedsiębiorstwa. Wśród nich od kilku lat umacnia się jednak silna tendencja do odchodzenia od finansowania pośredniego (kredyt bankowy) na rzecz bezpośredniego zdobywania funduszy (emisja papierów wartościowych na rynku kapitałowym). Nie można w tym miejscu nie wspomnieć o przytłaczającym portfelu złych kredytów - spadku po spekulacyjnej "bańce" końca lat 80. - z którym boryka się cały japoński sektor bankowy.

W ostatnich tygodniach najwięcej kontrowersji wzbudzała klauzula dająca konsorcjum nabywców Nippon Credit Banku prawo zwrócenia się do skarbu państwa z żądaniem skupienia przejmowanych należności kredytowych po wartości księgowej, jeśli w ciągu trzech lat ich wartość spadnie o więcej niż 20 proc. Z podobnego uprawnienia skorzystał bowiem Shinsei Bank, wierzyciel upadłej niedawno gigantycznej sieci domów handlowych Sogo (było to największe bankructwo przedsiębiorstwa niebankowego w historii Japonii). Industrial Bank of Japan, który obsługiwał Sogo, wraz z wieloma innymi bankami zgłosił gotowość pomocy, sprzeciwiło się temu jednak nowe (amerykańskie) kierownictwo Shinsei Bank. Ten spowodowany przez amerykańskich menedżerów wyłom w usankcjonowanym kilkudziesięcioletnią tradycją systemie wywołał w Japonii oburzenie. W tej sytuacji Shinsei Bank skorzystał ze swoich uprawnień i odsprzedał należności w stosunku do Sogo skarbowi państwa, przekazując tym samym rządowi trudną decyzję o umorzeniu złych kredytów bankruta. Rząd początkowo przychylił się do propozycji Sogo i grupy jego wierzycieli, jednak partie opozycyjne nie przepuściły okazji do zaatakowania tej polityki.

Rząd nie zdecydował się na umorzenie kredytów i tym samym upadł plan ratowania Sogo. Członkowie gabinetu musieli jeszcze zadecydować, czy przyznać konsorcjum nabywającemu Nippon Credit Bank klauzulę uprawniającą do odsprzedania portfela złych kredytów skarbowi państwa. Masayoshi Son, prezes ubiegającego się o przejęcie NCB Softbanku, zapowiedział otwarcie, że umieszczenie tego zapisu w umowie inwestycyjnej jest warunkiem zakupu banku. W przeciwnym wypadku Softbank wycofa się z negocjacji i proces poszukiwania inwestora będzie trzeba rozpocząć od początku. Rząd przesunął termin podjęcia decyzji o miesiąc. Ostatecznie utrzymano proponowany zapis i NCB zostanie przekazany konsorcjum Softbanku. Problemy związane ze sprzedażą NCB wyraźnie pokazują, że proces restrukturyzacji japońskiego sektora finansowego nie został zakończony, a pochopne posunięcia mogłyby się przyczynić do stłumienia pierwszych, ledwie zauważalnych oznak ożywienia gospodarczego.

Dyskusja o udziale państwa w gospodarce rozpętała się, gdy rząd Japonii podjął decyzję o sprzedaży upaństwowionego przed dwoma laty Nippon Credit Banku konsorcjum kierowanemu przez Softbank - japońskiego giganta z sektora nowych technologii. Podobnie jak w Polsce, poprzedzona ona była burzliwymi dyskusjami bankowców, polityków i publicystów ekonomicznych, a jej zwieńczeniem stała się debata parlamentarna. Rząd w Tokio zdecydował dodatkowo o zasileniu banku z funduszy publicznych astronomiczną kwotą 3,2 bln jenów (około 30 mld USD) w celu zrównoważenia strat finansowych NCB. Okazuje się, że choć systemy bankowe Polski i Japonii są nieporównywalne pod względem wielkości i zaangażowanych w nie środków, problemy związane z ich prywatyzacją są podobne.

Nippon Credit Bank przeszedł pod kuratelę państwową na początku lipca 1998 r., podobnie jak Long-Term Credit Bank of Japan (po sprzedaniu amerykańskiej grupie Ripplewood zmienił nazwę na Shinsei Bank). Aby zminimalizować katastrofalne skutki faktycznego bankructwa obu banków, wprowadzony został wówczas dwuetapowy system "banku pomostowego". W ostatnich dwóch latach w taki sposób zrestrukturyzowano pięć banków. Oprócz sprzedawanego właśnie Nippon Credit Banku, do restrukturyzacji pozostaje jeszcze jeden stosunkowo niewielki Tokyo Sowa Bank.

Do 1998 r. japoński rynek finansowy był podzielony na kilka wzajemnie wykluczających się sektorów: banki miejskie, regionalne, długoterminowe banki kredytowe, domy inwestycyjne, banki powiernicze i przedsiębiorstwa ubezpieczeniowe. Banki długoterminowe pozyskiwały fundusze na finansowanie działalności kredytowej, emitując długoterminowe obligacje bankowe. Pozostałe instytucje nie mogły korzystać z tego instrumentu finansowego. Ostatnio jednak, w wyniku liberalizacji systemu finansowego, również banki miejskie (np. Bank of Tokyo Mitsubishi czy Sumitomo Bank) zaczęły emitować obligacje długoterminowe.

Pole manewru długoterminowych banków kredytowych zawęziło się niebezpiecznie również po stronie aktywów. Tradycyjnie kredytowały one duże przedsiębiorstwa. Wśród nich od kilku lat umacnia się jednak silna tendencja do odchodzenia od finansowania pośredniego (kredyt bankowy) na rzecz bezpośredniego zdobywania funduszy (emisja papierów wartościowych na rynku kapitałowym). Nie można w tym miejscu nie wspomnieć o przytłaczającym portfelu złych kredytów - spadku po spekulacyjnej "bańce" końca lat 80. - z którym boryka się cały japoński sektor bankowy.

W ostatnich tygodniach najwięcej kontrowersji wzbudzała klauzula dająca konsorcjum nabywców Nippon Credit Banku prawo zwrócenia się do skarbu państwa z żądaniem skupienia przejmowanych należności kredytowych po wartości księgowej, jeśli w ciągu trzech lat ich wartość spadnie o więcej niż 20 proc. Z podobnego uprawnienia skorzystał bowiem Shinsei Bank, wierzyciel upadłej niedawno gigantycznej sieci domów handlowych Sogo (było to największe bankructwo przedsiębiorstwa niebankowego w historii Japonii). Industrial Bank of Japan, który obsługiwał Sogo, wraz z wieloma innymi bankami zgłosił gotowość pomocy, sprzeciwiło się temu jednak nowe (amerykańskie) kierownictwo Shinsei Bank. Ten spowodowany przez amerykańskich menedżerów wyłom w usankcjonowanym kilkudziesięcioletnią tradycją systemie wywołał w Japonii oburzenie. W tej sytuacji Shinsei Bank skorzystał ze swoich uprawnień i odsprzedał należności w stosunku do Sogo skarbowi państwa, przekazując tym samym rządowi trudną decyzję o umorzeniu złych kredytów bankruta. Rząd początkowo przychylił się do propozycji Sogo i grupy jego wierzycieli, jednak partie opozycyjne nie przepuściły okazji do zaatakowania tej polityki.

Rząd nie zdecydował się na umorzenie kredytów i tym samym upadł plan ratowania Sogo. Członkowie gabinetu musieli jeszcze zadecydować, czy przyznać konsorcjum nabywającemu Nippon Credit Bank klauzulę uprawniającą do odsprzedania portfela złych kredytów skarbowi państwa. Masayoshi Son, prezes ubiegającego się o przejęcie NCB Softbanku, zapowiedział otwarcie, że umieszczenie tego zapisu w umowie inwestycyjnej jest warunkiem zakupu banku. W przeciwnym wypadku Softbank wycofa się z negocjacji i proces poszukiwania inwestora będzie trzeba rozpocząć od początku. Rząd przesunął termin podjęcia decyzji o miesiąc. Ostatecznie utrzymano proponowany zapis i NCB zostanie przekazany konsorcjum Softbanku. Problemy związane ze sprzedażą NCB wyraźnie pokazują, że proces restrukturyzacji japońskiego sektora finansowego nie został zakończony, a pochopne posunięcia mogłyby się przyczynić do stłumienia pierwszych, ledwie zauważalnych oznak ożywienia gospodarczego.

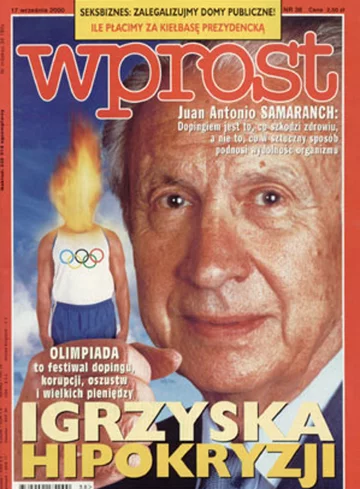

Więcej możesz przeczytać w 38/2000 wydaniu tygodnika Wprost .

Archiwalne wydania tygodnika Wprost dostępne są w specjalnej ofercie WPROST PREMIUM oraz we wszystkich e-kioskach i w aplikacjach mobilnych App Store i Google Play.