Czy dojdzie do pierwszej fuzji polskich funduszy emerytalnych?

Po zapowiadanej fuzji światowych gigantów Commercial Union i Norwich Union zmieni się układ sił na polskim rynku ubezpieczeń na życie. Nowa megafirma dzięki zaoszczędzonym w ten sposób pieniądzom zamierza znacznie umocnić swoją pozycję w branży. Dzisiaj z dwudziestoprocentowym udziałem w tym rynku CU zajmuje drugie miejsce za PZU Życie. Dla klientów najważniejsze są jednak konsekwencje fuzji zmieniające sytuację towarzystw emerytalnych. Jak zareaguje na to Urząd Nadzoru nad Funduszami Emerytalnymi, który zapowiedział walkę z monopolizacją rynku?

Zgodnie z ustawą regulującą funkcjonowanie II filaru ubezpieczeń społecznych akcjonariusze mogą mieć akcje tylko jednego towarzystwa. Właściciele nowej megafirmy mieliby zatem dwa wyjścia: pierwsze - PTE Norwich Union łączy się z PTE BPH CU WBK (Commercial Union ma tu 80 proc. akcji); drugie - PTE NU zostaje sprzedane konkurencji. Na realizację któregoś ze scenariuszy akcjonariusze mają pół roku od momentu przeprowadzenia fuzji w Wielkiej Brytanii. Przedstawiciele CU i NU zapewniają, że z polskimi władzami będą prowadzić rozmowy na temat ewentualnej fuzji, starając się, by "zachowane zostały reguły konkurencyjności rynku emerytalnego".

Gdyby fundusze emerytalne CU i NU połączyły się, powstałoby towarzystwo mające 2,9 mln klientów (ok. 25 proc. uczestników drugiego filaru) i zarządzające niemal trzecią częścią aktywów. Z punktu widzenia prawa nie ma przeszkód, aby doszło do połączenia. Wymagana jest jednak zgoda UNFE. Czy instytucja dążąca do ograniczenia wpływu największych towarzystw zgodzi się na wzmocnienie ich pozycji? - Urząd nie pozwoli na połączenie - twierdzi Jerzy Wysocki, prezes Polskiej Izby Ubezpieczeń. Jego zdaniem, nowy fundusz emerytalny nie miałby jeszcze pozycji monopolistycznej, ale dominowałby na rynku, co naruszyłoby równowagę. Podobno już we wstępnych rozmowach Urząd Nadzoru nad Funduszami Emerytalnymi dał Anglikom odmowną odpowiedź. Żadna ze stron na razie nie chce komentować tej sprawy.

Bardziej prawdopodobna wydaje się więc sprzedaż PTE Norwich Union. Chętnych do przejęcia z pewnością nie zabraknie. Jest to bowiem szansa dla mniejszych towarzystw, które muszą zdobywać klientów, aby utrzymać się na rynku. - Interesuje nas przejęcie innego funduszu albo uzyskanie w nim pakietu kontrolnego. Nie bierzemy pod uwagę wycofania się z branży - zapewnia Rafał Andrzejewski, prezes PTE Arka Invesco. Uwzględniając fakt, że głównym akcjonariuszem spółki jest Amvescap - drugie pod względem wartości rynkowej towarzystwo inwestycyjne notowane na amerykańskiej giełdzie (ubiegłoroczny zysk firmy to 518 mln USD) - z pieniędzmi na ewentualną inwestycję nie powinno być problemu. Wśród potencjalnych konkurentów Arki Invesco w rywalizacji o PTE Norwich Union najczęściej wymienia się takie towarzystwa, jak Zurich Solidarni, Etna, Allianz (ma największe możliwości finansowe), Pioneer i Winterthur. Pozostaje tylko kwestia ceny.

Trudno jest jednak oszacować wartość PTE Norwich Union, gdyż nikt (łącznie z ZUS) nie wie, ilu ma ono członków. W towarzystwie zerejestrowano 560 tys. osób. Zdaniem obserwatorów, jedna piąta to "martwe dusze". Dla porównania Arka Invesco ma dzisiaj 90 tys. zarejestrowanych klientów, a ZUS przesyła składki jedynie

65 tys. osób.

Przykład CU i NU dowodzi, że konsolidacja funduszy emerytalnych odbywa się ponad głowami polskich zarządów. Decyzje zapadają w centralach głównych akcjonariuszy. Może się okazać, że zmiana liczby towarzystw będzie wynikać z globalizacji światowej gospodarki, a nie sytuacji na polskim rynku. Krążą pogłoski, że ING zamierza przejąć Commerzbank. Gdyby tak się stało, przed podobnym dylematem jak dziś PTE Norwich Union i PTE BPH CU WBK staną PTE Nationale-Nederlanden i PTE Skarbiec-Emerytura, w których owe instytucje mają udziały.

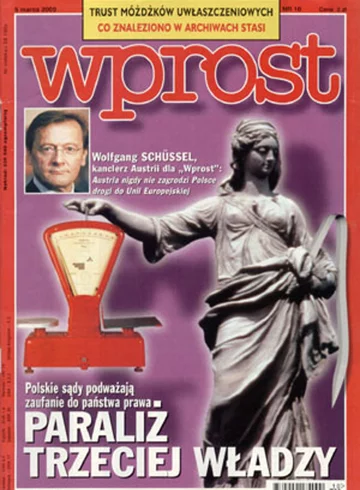

Więcej możesz przeczytać w 10/2000 wydaniu tygodnika Wprost .

Archiwalne wydania tygodnika Wprost dostępne są w specjalnej ofercie WPROST PREMIUM oraz we wszystkich e-kioskach i w aplikacjach mobilnych App Store i Google Play.